宅建 税その他の覚え方と勉強法

宅建 税その他の出題傾向と特徴

「税その他」は宅建試験において、例年23~25問目に出題される科目です。出題数は3問と少ないものの、難易度が高いことで知られています。主な出題分野は以下の通りです:

- 不動産取得税

- 固定資産税

- 登録免許税

- 印紙税

- 所得税

- 消費税

- 地価公示法

- 不動産の鑑定評価

これらの分野から、計算問題や制度の理解を問う問題が出題されます。特に税額計算や税率の適用、非課税や減額の条件などは頻出トピックとなっています。

宅建 税その他の効果的な覚え方のコツ

「税その他」を効果的に覚えるためには、以下のようなコツが有効です:

- 専門用語の理解:税法特有の用語(課税標準、非課税、軽減税率など)をしっかり理解する

- 計算問題の練習:税額計算の基本パターンを繰り返し練習する

- 図表の活用:税率や適用条件などを図表にまとめて視覚的に理解する

- ゴロ合わせの利用:覚えにくい数字や条件をゴロ合わせで記憶する

- 関連法規との連携:不動産取引に関連する他の法規と結びつけて理解を深める

これらのコツを組み合わせることで、効率的な学習が可能になります。

このリンクでは、宅建試験で出題される不動産取引に関する税制の基礎知識がまとめられています。特に重要な税目や計算方法について詳しく解説されており、学習の参考になります。

宅建 税その他の勉強法と学習計画

効果的な勉強法と学習計画は以下のようになります:

- 基礎知識の習得(2週間)

- テキストを使って各税目の基本的な仕組みを理解する

- 専門用語の意味を確実に覚える

- 計算問題の練習(2週間)

- 各税目の計算問題を繰り返し解く

- 計算のショートカットや注意点を見つける

- 過去問演習(3週間)

- 過去5年分の問題を解き、出題傾向を把握する

- 間違えた問題は徹底的に復習する

- 弱点補強(1週間)

- 苦手な分野を集中的に学習する

- 覚えきれていない項目をチェックし、再度復習する

- 直前対策(1週間)

- 重要項目の最終確認

- 時間配分を意識した模擬試験の実施

この学習計画を基に、自分のペースに合わせて調整しながら進めていくことが大切です。

宅建 税その他の暗記術と記憶法

「税その他」の暗記には、以下のような記憶法が効果的です:

- マインドマップの活用

- 中心に税目を置き、関連する概念や計算方法を枝分かれさせて図示する

- 視覚的に情報を整理することで、記憶の定着を促進

- アクロニムの使用

- 覚えるべき項目の頭文字を使って単語を作る

- 例:固定資産税の非課税物件「ゴミステハコ」(御陵墓、神社、寺院、墓地、皇室用財産)

- ストーリー化

- 覚えるべき情報をストーリーにして関連付ける

- 例:「不動産取得税の課税標準は、固定資産税評価額。新築住宅は3年間(1200万円まで)減額」を「新しい家を買ったら、固定資産のように評価されるけど、3年間は優しく扱ってもらえる」というストーリーにする

- 反復学習

- 重要項目を定期的に復習し、長期記憶に定着させる

- 1日後、1週間後、1ヶ月後というように間隔を空けて復習することで効果的

- 教えることで学ぶ

- 学習した内容を他の人に説明することで、自分の理解度を確認し、記憶を強化する

これらの暗記術を組み合わせることで、効率的に情報を記憶し、試験本番でも思い出しやすくなります。

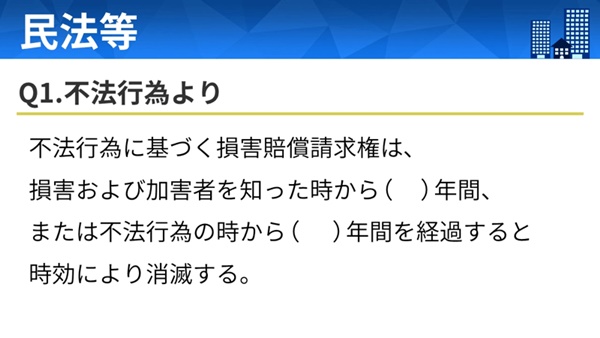

宅建 税その他の計算問題対策

「税その他」の計算問題は、多くの受験生が苦手とする分野です。以下の対策を行うことで、計算問題への苦手意識を克服できます:

- 基本的な計算式の暗記

- 各税目の基本的な計算式を確実に覚える

- 例:不動産取得税 = 課税標準額 × 税率

- 電卓の使用練習

- 試験で使用可能な電卓の操作に慣れる

- 複雑な計算も素早く正確に行えるようにする

- 概算の習慣化

- 概算で答えの見当をつける習慣をつける

- 桁違いの間違いを防ぐことができる

- パターン化された問題の把握

- 頻出の計算パターンを理解し、素早く解答できるようにする

- 例:住宅用地の課税標準の特例など

- 端数処理の注意

- 各税目で定められた端数処理の方法を確認する

- 切り捨て、切り上げ、四捨五入の違いに注意

このリンクでは、不動産に関する様々な税金について、計算方法や特例措置などが詳しく解説されています。計算問題対策の参考になる情報が多く含まれています。

宅建 税その他の最新の法改正と動向

「税その他」の分野は、毎年のように法改正が行われる可能性があります。最新の動向を押さえることで、試験対策に役立つだけでなく、実務にも活かせる知識を得ることができます。

最近の主な改正点や注目すべき動向:

- 消費税の軽減税率制度

- 2019年10月から導入された軽減税率制度の理解

- 不動産取引における適用範囲の確認

- 住宅ローン控除の拡充

- 消費税率引き上げに伴う控除期間の延長

- 控除額の上限引き上げなどの特例措置

- 空き家に関する税制優遇

- 相続した空き家の譲渡所得の特別控除制度

- 地方税における空き家対策の動向

- 国際的な税務情報交換の強化

- 共通報告基準(CRS)に基づく情報交換の影響

- 不動産取引における海外投資家への対応

- デジタル化の推進

- 電子申告・電子納税の普及

- ブロックチェーン技術の不動産登記への応用研究

これらの最新動向は、試験問題に直接反映されるとは限りませんが、背景知識として理解しておくことで、より深い学習につながります。また、実務に就いた際にも役立つ情報となります。

このリンクでは、国税庁が発行する各種税制に関するパンフレットが公開されています。最新の税制改正の内容や、各税目の詳細な解説が掲載されており、最新動向の把握に役立ちます。

以上の内容を踏まえて学習を進めることで、宅建試験の「税その他」科目に効果的に対策することができます。単なる暗記ではなく、理解を深めながら学習することが、試験合格への近道となるでしょう。また、これらの知識は宅建士として実務に就いた際にも大いに役立つものです。試験対策と実務への応用を意識しながら、計画的に学習を進めていくことをおすすめします。