宅建 税その他 2023

宅建 税その他 2023年の出題傾向分析

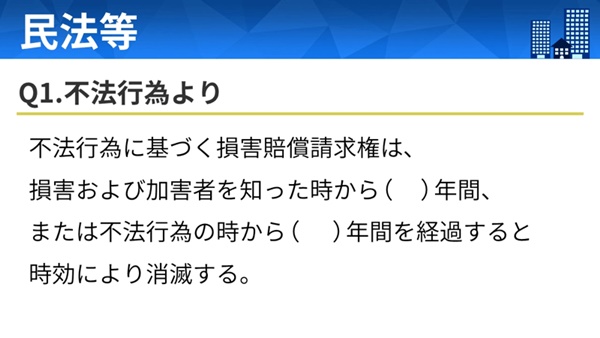

2023年の宅建試験における税その他分野の出題傾向を分析すると、不動産取得税と印紙税に関する問題が特に重要視されていることがわかります。これらの税金は不動産取引に直接関わるため、実務上も重要な知識となります。

具体的な出題例としては、以下のようなものが挙げられます:

- 不動産取得税の課税標準と税率

- 印紙税の課税文書と税額

- 固定資産税の評価額と課税方法

- 登録免許税の計算方法

これらの問題は、単純な知識の暗記だけでなく、実際の取引を想定した計算問題も含まれることが多いです。そのため、基本的な知識を押さえつつ、具体的な数値を用いた演習問題にも取り組むことが重要です。

宅建 税その他 2023年の重要ポイント解説

2023年の宅建試験における税その他分野の重要ポイントをいくつか解説します。

- 不動産取得税

- 課税標準:固定資産税評価額

- 税率:原則4%(住宅用土地は3%)

- 特例措置:一定の要件を満たす新築住宅は減額措置あり

- 印紙税

- 課税文書:不動産売買契約書、建設工事請負契約書など

- 税額:契約金額に応じて段階的に設定

- 固定資産税

- 課税標準:固定資産税評価額

- 税率:標準税率1.4%(市町村により異なる場合あり)

- 登録免許税

- 課税標準:固定資産税評価額または取得価額

- 税率:所有権移転登記は2%(住宅用は軽減措置あり)

これらの税金について、基本的な仕組みと計算方法を理解することが重要です。特に、特例措置や軽減措置については、最新の情報を確認しておく必要があります。

宅建 税その他 2023年の学習方法とコツ

効果的な学習方法とコツをいくつか紹介します。

- 基本から応用へ段階的に学習

- まずは各税金の基本的な仕組みを理解

- 次に具体的な計算問題に取り組む

- 過去問題の徹底分析

- 過去5年分程度の問題を解き、傾向を把握

- 間違えた問題は特に重点的に復習

- 実務を意識した学習

- 実際の不動産取引を想定しながら学習

- 税金の知識が実務でどう活用されるかをイメージ

- 最新情報のチェック

- 税制改正情報を定期的に確認

- 業界ニュースや専門サイトをチェック

- グループ学習の活用

- 他の受験生と情報交換

- 互いに問題を出し合い、理解を深める

これらの方法を組み合わせることで、効率的かつ効果的な学習が可能になります。特に、計算問題は繰り返し練習することで感覚が身につきます。

宅建 税その他 2023年の新傾向と注意点

2023年の宅建試験における税その他分野の新傾向と注意点をいくつか挙げます。

- 電子契約に関する税務

- 電子契約の普及に伴い、印紙税の取り扱いに注目

- 電子契約書の課税有無や税額計算方法を確認

- 国際取引に関する税務

- 外国人による不動産取得増加に伴う出題可能性

- 国際的な二重課税の問題にも注意

- 環境関連税制

- 省エネ住宅や環境配慮型建築物に対する税制優遇措置

- 地球温暖化対策のための税など、新しい環境税にも注目

- 災害関連の特例措置

- 近年の自然災害増加に伴う税制特例

- 被災地における不動産取引の税務処理

- デジタル化に伴う税務手続きの変更

- 電子申告・電子納税の普及

- マイナンバー制度との連携

これらの新傾向は、実務にも大きく影響する可能性があるため、最新の情報を常にチェックしておくことが重要です。

宅建 税その他 2023年の独自視点:AI活用と税務知識

近年、不動産業界でもAI(人工知能)の活用が進んでいます。この観点から、税その他分野の知識がどのように変化し、重要性を増しているかを考えてみましょう。

- AI税務アシスタントの登場

- 基本的な税務計算や申告書作成をAIが支援

- 人間は複雑なケースや判断を要する事例に集中

- ビッグデータ分析による税務リスク管理

- 過去の取引データを分析し、税務リスクを予測

- 適切な税務戦略の立案に活用

- ブロックチェーン技術と税務の透明性

- 取引記録の改ざん防止と透明性向上

- リアルタイムでの税務処理や監査の可能性

- 自動化による税務コンプライアンスの向上

- 定型的な税務処理の自動化

- ヒューマンエラーの削減と効率化

- グローバル税務への対応

- 国際的な税務情報の自動交換システム

- クロスボーダー取引の税務処理の複雑化

これらの変化に伴い、宅建士には従来の税務知識に加えて、テクノロジーの理解と活用能力が求められるようになっています。AI時代の税務知識は、単なる計算や法規の暗記ではなく、システムの理解や戦略的な思考力が重要になってきているのです。

このような新しい視点を持つことで、単に試験対策だけでなく、将来の実務にも役立つ知識を身につけることができるでしょう。宅建試験の学習を通じて、変化する不動産業界と税務の関係性を理解し、より付加価値の高い専門家を目指すことが重要です。

以上、宅建試験2023年の税その他分野における重要ポイントと学習方法、さらには将来を見据えた独自の視点まで解説しました。これらの知識を総合的に理解し、実践的な問題演習を重ねることで、試験対策だけでなく、実務にも役立つ深い理解を得ることができるでしょう。宅建士として、常に最新の情報にアンテナを張り、変化する環境に適応する姿勢を持ち続けることが、長期的な成功につながります。