宅建試験の税その他科目について

宅建試験における税その他の位置づけ

宅建試験において、「税その他」科目は全50問中3問の出題となっています。配点は1問1点で、合計3点となります。一見少ない配点に思えるかもしれませんが、合格ラインが70%前後であることを考えると、この3点が合否を分ける重要な役割を果たす可能性があります。

税その他科目の出題傾向と特徴

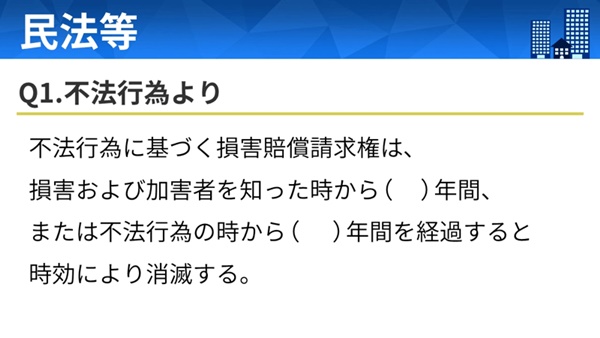

この科目では、主に不動産取引に関連する税金や、不動産の評価に関する問題が出題されます。具体的には、不動産取得税、固定資産税、登録免許税などの税金や、地価公示法、不動産鑑定評価基準などが含まれます。

特徴として、専門用語が多く使用されることが挙げられます。例えば、「課税標準」「非課税」「軽減措置」といった税務用語や、「正常価格」「最有効使用」といった不動産評価に関する用語などです。これらの用語の理解が問題を解く上で重要になります。

宅建試験の税その他科目の勉強法

効果的な勉強法として、以下のポイントを押さえることをおすすめします:

- 専門用語の理解に重点を置く

- 計算問題の練習を繰り返す

- 過去問を活用し、出題パターンに慣れる

- 税制改正に注意を払う

- 関連法規の基本的な知識を押さえる

特に、専門用語の理解は重要です。用語の意味を正確に把握することで、問題文の意図を正しく理解できるようになります。

税その他科目の効率的な学習順序

効率的な学習順序としては、以下のような流れがおすすめです:

- 基本的な税金の仕組みを理解する

- 不動産取得税、固定資産税など主要な税金について学ぶ

- 地価公示法や不動産鑑定評価基準の基本を押さえる

- 過去問を解き、苦手分野を特定する

- 苦手分野を重点的に復習する

この順序で学習を進めることで、体系的に知識を積み上げていくことができます。

宅建試験の税その他科目における最新の傾向

近年の傾向として、税制改正に関連した問題が増加しています。例えば、住宅ローン減税の拡充や、空き家に対する固定資産税の特例措置などが出題されています。また、不動産取引のデジタル化に伴う税務上の取り扱いについても注目されています。

これらの最新動向を押さえることで、より確実に得点を重ねることができるでしょう。

不動産取引に関する税制の最新情報については、国税庁のウェブサイトが参考になります:

国税庁 タックスアンサー

宅建試験の「税その他」科目は、配点は少ないものの、その難易度と重要性から侮れない分野です。専門用語の理解と、最新の税制改正の動向を押さえることが合格への近道となります。効率的な学習方法を活用し、この科目で確実に得点できるよう準備を進めましょう。

税その他科目の具体的な学習ステップ

宅建試験の税その他科目の基礎知識の習得

「税その他」科目の学習を始める際は、まず基礎知識の習得から始めましょう。具体的には以下のような順序で進めていくことをおすすめします:

- 税金の基本的な仕組みを理解する

- 課税の仕組み

- 税率の種類(比例税率、累進税率など)

- 納税義務者と課税客体の概念

- 不動産取引に関連する主要な税金を学ぶ

- 不動産取得税

- 固定資産税

- 登録免許税

- 印紙税

- 所得税(譲渡所得)

- 地価公示法の基本を押さえる

- 地価公示の目的と仕組み

- 標準地の選定基準

- 公示価格の性格と役割

- 不動産鑑定評価基準の概要を理解する

- 鑑定評価の基本的考え方

- 価格の種類(正常価格、限定価格など)

- 鑑定評価の手法(原価法、取引事例比較法、収益還元法)

これらの基礎知識を身につけることで、問題文を正確に理解し、適切な解答を導き出す基盤ができます。

税その他科目の計算問題対策

「税その他」科目では、税額の計算問題が頻出します。特に注意が必要な計算問題とその対策は以下の通りです:

- 不動産取得税の計算

- 課税標準の特例に注意

- 住宅用地の軽減措置を押さえる

- 固定資産税の計算

- 評価額と課税標準額の違いを理解

- 住宅用地の課税標準の特例を把握

- 譲渡所得税の計算

- 取得費、譲渡費用の範囲を確認

- 特別控除の適用条件を押さえる

計算問題の対策としては、以下のポイントを意識しましょう:

- 電卓の使用に慣れる(試験では電卓持ち込み可)

- 端数処理の方法を確認する(切り捨て、切り上げ、四捨五入)

- 典型的な計算問題を繰り返し解く

計算問題の練習には、過去問や問題集を活用するのが効果的です。繰り返し解くことで、計算のスピードと正確性が向上します。

宅建試験の税その他科目の過去問分析

過去問の分析は、出題傾向を把握し、効率的に学習を進める上で非常に重要です。「税その他」科目の過去問分析のポイントは以下の通りです:

- 出題頻度の高いテーマを特定する

- 不動産取得税、固定資産税は毎年のように出題される

- 譲渡所得税も重要な出題分野

- 問題の形式を把握する

- 正誤問題、穴埋め問題、計算問題など

- 各形式に応じた解答テクニックを身につける

- 時事問題や制度改正に関する出題をチェックする

- 税制改正に関連した問題が増加傾向

- 最新の不動産政策にも注目

- 難易度の変化を分析する

- 年度によって難易度が変動することがある

- 直近の傾向を把握し、対策を立てる

過去10年分程度の問題を分析することで、出題傾向の全体像をつかむことができます。また、解説をしっかり読み込むことで、出題者の意図や、問題の背景にある法律や制度の理解を深めることができます。

宅建試験の過去問や解説は、不動産適正取引推進機構のウェブサイトで公開されています:

税その他科目の最新の法改正への対応

「税その他」科目では、最新の税制改正や法改正に関する問題が出題されることがあります。対応のポイントは以下の通りです:

- 税制改正情報のチェック

- 毎年の税制改正大綱を確認

- 不動産関連の税制改正に特に注目

- 不動産政策の動向把握

- 国土交通省の発表する政策情報をチェック

- 空き家対策、既存住宅流通促進策などに注目

- 専門誌や業界紙の活用

- 不動産関連の専門誌で最新情報を収集

- 税理士や不動産専門家のコラムにも目を通す

- 試験直前の情報確認

- 試験の1~2ヶ月前に最新情報を再確認

- 重要な改正点はノートにまとめておく

最新の法改正情報は、国土交通省の不動産関連ページで確認できます:

国土交通省 不動産業課

宅建試験の税その他科目における時間管理戦略

「税その他」科目は3問しか出題されませんが、効率的な時間管理が重要です。以下のような戦略を立てましょう:

- 問題の難易度を素早く判断

- 簡単な問題から解答を始める

- 難しい問題は後回しにする勇気を持つ

- 計算問題の時間配分

- 計算問題には多めに時間を割り当てる

- 電卓の使用に慣れておく

- 正誤問題の効率的な解き方

- 明らかに正しい or 誤りの選択肢から判断

- 迷う問題は印をつけて後で見直す

- 全体の時間配分を意識

- 「税その他」科目に使える時間は全体の6%程度

- 約7分を目安に解答を終える

- 見直しの時間を確保

- 解答後、時間があれば必ず見直す

- 計算ミスや単純な読み間違いをチェック

これらの戦略を意識して問題演習を重ねることで、本番でも落ち着いて解答できるようになります。

「税その他」科目は配点は少ないものの、その難易度から侮れない分野です。基礎知識の習得、計算問題対策、過去問分析、最新情報のチェック、そして効率的な時間管理を意識して学習を進めることで、確実に得点できる科目となります。これらの学習ステップを着実に進めることで、宅建試験合格への大きな一歩となるでしょう。